马总:估值的艺术

巴菲特说过:“投资只需要做两件事,如何给企业估值和如何利用市场情绪。”

股票价格短期受市场情绪影响,长期必然是由内在价值决定。每1只股票背后都有1家实实在在的公司,这家公司的持续盈利能力和账面资产价值决定了其真正的内在价值。让我深入地讨论一下估值的艺术吧!

1:川菜馆的内在价值?

经商20多年的佟总约我到办公室,他这样跟我说:“我想买些股票,你帮我出出主意吧。”我告诉他:“佟总,股票投资说难也不难,你首先要懂估值,然后要有耐心,…..。”我的话还没有说完,佟总摇着脑袋说:“可我不懂估值啊?”

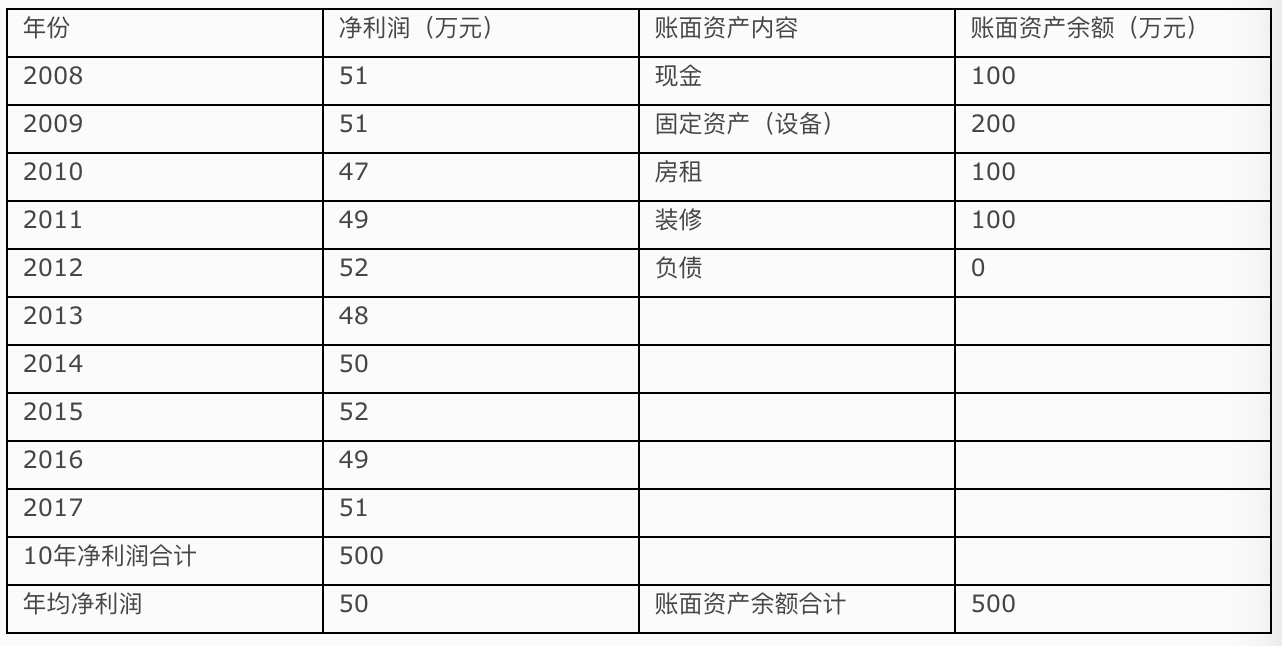

我大声地说:“佟总,你懂啊!你做了20多年的生意,怎么可能不懂估值呢?如果你希望买下楼下的川菜馆,你看了如下的一组数据,你肯定就知道这家川菜馆值多少钱了!”

我们清晰地看到,这家川菜馆的净利润还是非常稳定的,股东年均获利50万元,相当于每年的净资产回报率10%。我们认为10年总净利润500万元就应该是这家川菜馆的内在价值。

我想,精明地佟总不会愚蠢地用2500万买下这家年均盈利50万的川菜馆。他一定非常清楚地知道那500万账面资产是有些水分的,如果马上清算,佟总不可能拿回500万现金。所以,佟总一定会为自己留出满意的安全边际,他可能只愿意花300-400万盘下这家川菜馆。

2:我们对估值的理解

在我们眼里,1家公司的内在价值是就是其未来10年可以为股东创造的净利润总金额。

为什么是10年呢?

我们是基于实体公司的实际回报提出了10年的标准。全美工商业企业几十年来平均净资产回报率一直在12%附近波动,这意味着美国公司的股东平均回收买入成本的时间是8-9年。

中国公司的Roe水平低于美国。据2018年最新数据,上证指数公司最新净资产回报率为10.35%,深证指数公司为9.87%,中小板公司为10.11%,创业板公司为10.81%。我们清晰地看到,中国上市公司整体的净资产收益率应该在10%左右。可以这样理解,如果用1倍市净率买进沪深指数的所有公司,股东平均回收成本的时间大概在10年左右。

股票就是生意。股票市场的长期持有者和各行各业实体公司老板没有本质区别。既然是生意,我们就理所应当地用生意的回报情况思考问题,如果我们在深圳创建一家手机加工厂,我们需要先投入很大的一笔资金,去购置厂房和设备,去招聘工人,我们不可能明天就拿回我们投入的成本,那怎么都需要很长的一段时间,我想对于生意人平均回收成本来说,10年应该是比较公平的时间。

佟总盘下了那家川菜馆,也要持续经营好几年才能够真正获得利润,菜要一盘一盘地炒,生意要一天一天地做。股票市场上的投机者与我们想得完全不一样,他们希望明天就获得利润,我们这些生意人远比投机者更有耐心。

3:估值模型

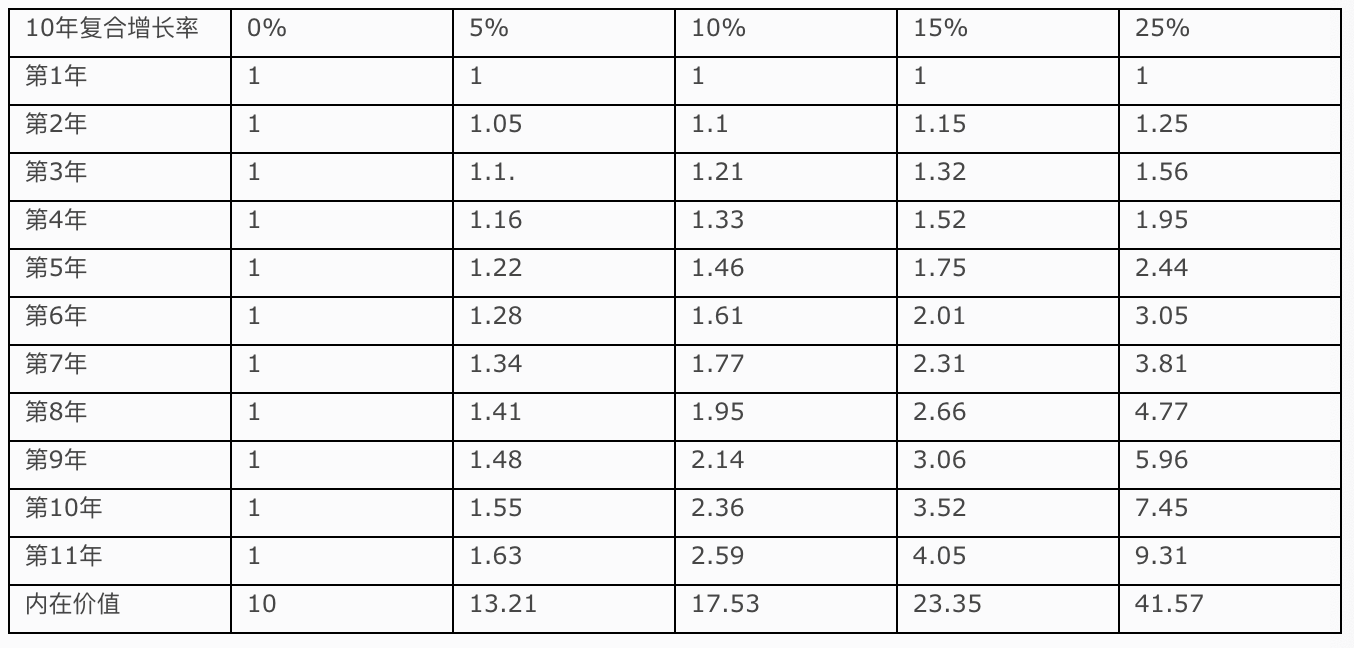

我们提出如下的估值模型,

我们按复合均速设计了估值模型。但要知道,现实中公司的净利润变化曲线不可能是均速的。我们认为,1家净利润保持十年复合增长5%的小型中药公司的合理市盈率就应该在13.21倍。如果您用13.21倍买进1家净利润年复合增长5%的小型中药公司,这个生意让您回收成本的时间整好是10年。我们理解,这家公司的内在价值应该在13.21倍。

如果我们找到了1家品质极其优质的公司,其未来十年净利润的复合增长率高达25%,这家公司现在就应该值41.57倍市盈率。而我们常常提到的那家盈利水平毫无增长的川菜馆,它的内在价值只有10倍市盈率。

4:估值案例

我们回到2007年末,看看当时贵州茅台600519内在价值是多少?

研究茅台多年的资深专家董宝珍先生做过统计,在过去的50-60年贵州茅台营业收入保持25%-30%的复合增长率,驱动营业收入高速增长的两个动力来源于产量和出厂价的双提升。我们今天不去讨论贵州茅台的定性分析。假设我们在2007年已经对贵州茅台进行了周详的定量分析和定性思考,我们不难得出一个结论:2007-2017年贵州茅台的净利润符合增长率应该在25%左右,于是我们评估了2007年末贵州茅台的内在价值,

站在2007年末时点,我们认为2007-2017年复合增速保持25%的贵州茅台合理的内在价值为1232.85亿,对应2007年29.66亿净利润的静态市盈率41.57倍。如果贵州茅台真地保持25%的均速至2017年,我们只用10年就可以收回2007年末1232.85亿的全部买入成本,也就是说,2007年末41.57倍静态市盈率在我们眼中的动态市盈率只有10倍。

实际情况是怎么样呢?

2007-2017年,贵州茅台净利润从29.66亿增长至270.79亿,复合增长率24.75%。接近我们判断的25%。2008-2017年,贵州茅台为上市公司股东贡献税后净利润合计1251.21亿。

2007年12月31日,贵州茅台的收盘市值为2095.24亿,对应29.66亿净利润的静态市盈率为70.64倍。这意味着2007-2017年贵州茅台税后净利润必须保证至少34%的增速,才能支撑70.64倍的内在价值估值。这显然是高估这家公司的能力了。

5:格雷厄姆的估值公式

格雷厄姆也提出过自己对公司的估值方法,他认为1家成长型的公司合理市盈率=增长率*2+8.5。我们对格雷厄姆的标准是有2个疑问

1. 格雷厄姆并未就增长率的时间给出准确的答案。

2. 这个估值标准缺少安全边际。

如果1家公司保持3年25%复利增速并在此后净利润不再增长,其十年的复合增速只有6.91%。我们认为,只有10年的复利增长速度才是评估内在价值的合理标准。

同时,按格雷厄姆的估值公司,1家即使短期保持10%增长的公司合理估值应该=10*2+8.5=28.5倍。这太缺少安全边际了!按我们的估值标准,保持10年复利增速10%的公司其内在价值应该是17.53倍市盈率,远远低于格雷厄姆的标准。

应该说,格雷厄姆关于市场先生的比喻是当之无愧地“证券之父“的标准,1000年都不落伍。但格雷厄姆的公式就很值得推敲了。

6:巴菲特对估值的定义

巴菲特认为:“一家企业的内在价值就是这家企业存续期内总现金流的贴现值。”

我们认为,奥马哈先知给出的一定是企业内在价值的最终极答案。但巴菲特的方法却让我们的评估难以计算,我们真得不知道到底招商银行的存续期到底是50年还是150年,折现率在不同时期也受到宏观经济的不同影响。这个无比正确的答案让我们无从思考更无法计算。查理.芒格也曾风趣地说过:“我从没见沃伦计算过那个东西。”所以我们认为,“1家公司的内在价值是就是其未来10年可以为股东创造的净利润总金额”虽不能100%反应1家公司的内在价值,但不失可操作性。

我们也非常愿意为自己买入股票留出更严格的安全边际,这样可能会放过一些投资机会,但保证了我们在这个市场的足够安全。

股票价格短期受市场情绪影响,长期必然是由内在价值决定。每1只股票背后都有1家实实在在的公司,这家公司的持续盈利能力和账面资产价值决定了其真正的内在价值。让我深入地讨论一下估值的艺术吧!

1:川菜馆的内在价值?

经商20多年的佟总约我到办公室,他这样跟我说:“我想买些股票,你帮我出出主意吧。”我告诉他:“佟总,股票投资说难也不难,你首先要懂估值,然后要有耐心,…..。”我的话还没有说完,佟总摇着脑袋说:“可我不懂估值啊?”

我大声地说:“佟总,你懂啊!你做了20多年的生意,怎么可能不懂估值呢?如果你希望买下楼下的川菜馆,你看了如下的一组数据,你肯定就知道这家川菜馆值多少钱了!”

我们清晰地看到,这家川菜馆的净利润还是非常稳定的,股东年均获利50万元,相当于每年的净资产回报率10%。我们认为10年总净利润500万元就应该是这家川菜馆的内在价值。

我想,精明地佟总不会愚蠢地用2500万买下这家年均盈利50万的川菜馆。他一定非常清楚地知道那500万账面资产是有些水分的,如果马上清算,佟总不可能拿回500万现金。所以,佟总一定会为自己留出满意的安全边际,他可能只愿意花300-400万盘下这家川菜馆。

2:我们对估值的理解

在我们眼里,1家公司的内在价值是就是其未来10年可以为股东创造的净利润总金额。

为什么是10年呢?

我们是基于实体公司的实际回报提出了10年的标准。全美工商业企业几十年来平均净资产回报率一直在12%附近波动,这意味着美国公司的股东平均回收买入成本的时间是8-9年。

中国公司的Roe水平低于美国。据2018年最新数据,上证指数公司最新净资产回报率为10.35%,深证指数公司为9.87%,中小板公司为10.11%,创业板公司为10.81%。我们清晰地看到,中国上市公司整体的净资产收益率应该在10%左右。可以这样理解,如果用1倍市净率买进沪深指数的所有公司,股东平均回收成本的时间大概在10年左右。

股票就是生意。股票市场的长期持有者和各行各业实体公司老板没有本质区别。既然是生意,我们就理所应当地用生意的回报情况思考问题,如果我们在深圳创建一家手机加工厂,我们需要先投入很大的一笔资金,去购置厂房和设备,去招聘工人,我们不可能明天就拿回我们投入的成本,那怎么都需要很长的一段时间,我想对于生意人平均回收成本来说,10年应该是比较公平的时间。

佟总盘下了那家川菜馆,也要持续经营好几年才能够真正获得利润,菜要一盘一盘地炒,生意要一天一天地做。股票市场上的投机者与我们想得完全不一样,他们希望明天就获得利润,我们这些生意人远比投机者更有耐心。

3:估值模型

我们提出如下的估值模型,

我们按复合均速设计了估值模型。但要知道,现实中公司的净利润变化曲线不可能是均速的。我们认为,1家净利润保持十年复合增长5%的小型中药公司的合理市盈率就应该在13.21倍。如果您用13.21倍买进1家净利润年复合增长5%的小型中药公司,这个生意让您回收成本的时间整好是10年。我们理解,这家公司的内在价值应该在13.21倍。

如果我们找到了1家品质极其优质的公司,其未来十年净利润的复合增长率高达25%,这家公司现在就应该值41.57倍市盈率。而我们常常提到的那家盈利水平毫无增长的川菜馆,它的内在价值只有10倍市盈率。

4:估值案例

我们回到2007年末,看看当时贵州茅台600519内在价值是多少?

研究茅台多年的资深专家董宝珍先生做过统计,在过去的50-60年贵州茅台营业收入保持25%-30%的复合增长率,驱动营业收入高速增长的两个动力来源于产量和出厂价的双提升。我们今天不去讨论贵州茅台的定性分析。假设我们在2007年已经对贵州茅台进行了周详的定量分析和定性思考,我们不难得出一个结论:2007-2017年贵州茅台的净利润符合增长率应该在25%左右,于是我们评估了2007年末贵州茅台的内在价值,

站在2007年末时点,我们认为2007-2017年复合增速保持25%的贵州茅台合理的内在价值为1232.85亿,对应2007年29.66亿净利润的静态市盈率41.57倍。如果贵州茅台真地保持25%的均速至2017年,我们只用10年就可以收回2007年末1232.85亿的全部买入成本,也就是说,2007年末41.57倍静态市盈率在我们眼中的动态市盈率只有10倍。

实际情况是怎么样呢?

2007-2017年,贵州茅台净利润从29.66亿增长至270.79亿,复合增长率24.75%。接近我们判断的25%。2008-2017年,贵州茅台为上市公司股东贡献税后净利润合计1251.21亿。

2007年12月31日,贵州茅台的收盘市值为2095.24亿,对应29.66亿净利润的静态市盈率为70.64倍。这意味着2007-2017年贵州茅台税后净利润必须保证至少34%的增速,才能支撑70.64倍的内在价值估值。这显然是高估这家公司的能力了。

5:格雷厄姆的估值公式

格雷厄姆也提出过自己对公司的估值方法,他认为1家成长型的公司合理市盈率=增长率*2+8.5。我们对格雷厄姆的标准是有2个疑问

1. 格雷厄姆并未就增长率的时间给出准确的答案。

2. 这个估值标准缺少安全边际。

如果1家公司保持3年25%复利增速并在此后净利润不再增长,其十年的复合增速只有6.91%。我们认为,只有10年的复利增长速度才是评估内在价值的合理标准。

同时,按格雷厄姆的估值公司,1家即使短期保持10%增长的公司合理估值应该=10*2+8.5=28.5倍。这太缺少安全边际了!按我们的估值标准,保持10年复利增速10%的公司其内在价值应该是17.53倍市盈率,远远低于格雷厄姆的标准。

应该说,格雷厄姆关于市场先生的比喻是当之无愧地“证券之父“的标准,1000年都不落伍。但格雷厄姆的公式就很值得推敲了。

6:巴菲特对估值的定义

巴菲特认为:“一家企业的内在价值就是这家企业存续期内总现金流的贴现值。”

我们认为,奥马哈先知给出的一定是企业内在价值的最终极答案。但巴菲特的方法却让我们的评估难以计算,我们真得不知道到底招商银行的存续期到底是50年还是150年,折现率在不同时期也受到宏观经济的不同影响。这个无比正确的答案让我们无从思考更无法计算。查理.芒格也曾风趣地说过:“我从没见沃伦计算过那个东西。”所以我们认为,“1家公司的内在价值是就是其未来10年可以为股东创造的净利润总金额”虽不能100%反应1家公司的内在价值,但不失可操作性。

我们也非常愿意为自己买入股票留出更严格的安全边际,这样可能会放过一些投资机会,但保证了我们在这个市场的足够安全。

20 个评论

学习了。

格雷厄姆的估值确实有问题。10%增长率的企业给28.5倍市盈率,的确太缺少安全边际。

无法分享?

马老师的这个案例很有实战意义,我又学到了新的东西了!!不过这里的资金是静态的,如果再留个年百分之三四的资金成本再去考虑的话,不知道是否可以建立一个合理的安全边际

非常感谢马老师,学习了一种估计方法。但是有个疑问,这是通过估未来的利润来反算今天的静态PE,那么对于未来的利润,是否需要像自由现金流估值那样要折现呢?

这是假设未来的公司平均收益率稳定增长来判断的

谢谢

请问老师估值模型中合理买入估值怎么计算出来的?

值得注意的是,格雷厄姆教授只是用1930s年代的数据通过拟合得到的那么个线性公式,根本不是他的估值模型。现在已经是21世纪了,那样的拟合早就没有了意义:试想格雷厄姆拟合的数据中根本不包括apple、google、微软、亚马逊这样的公司。

1、格雷厄姆的估值公式里,G就是7到10年的复合增长率。

2、格雷厄姆的公式在国内仍然有使用价值,有论文回测过年化收益是25%

3、这篇文章本质就是DCF,只考虑10年内回报(且不考虑折现率),不考虑10年后终值的超级简化版本。

2、格雷厄姆的公式在国内仍然有使用价值,有论文回测过年化收益是25%

3、这篇文章本质就是DCF,只考虑10年内回报(且不考虑折现率),不考虑10年后终值的超级简化版本。

马老师这个估值思路很好,不过定量的计算,看一个公司能看3年就不错,如何敢去看10年啊

这种算法就是10年以后公司不存在了,有合理性不?对确定性成长的企业不公。就像上面07年茅台估值只值1233亿,实际当时市值2095亿,已经得出贵的离谱了,那接下来10年涨了多少。

这个是估值思路,需要投资人去处理的,如公司业务利润的可持续性,可持增长空间,不可持续那就没法估值,你也不会投,07年茅台当时值多少,在于你能不能在07年看到后十年的业务空间,如果能有大的理解,那就能知道大概值多少,然后根据标的质地不同,合理归划进入和退出空间。买了都不退出的标的必竟是少数

1家公司的内在价值是就是其未来10年可以为股东创造的净利润总的总和。为了留有安全边际,普通公司算不超过6年净利润的总和,优质公司算不超过9年净利润的总和。

投资研究

投资研究