部份地区网站登录出现问题说明

看到有些用户在雪球、百度等地方询问投资数据网为什么上不了的问题,

这里我再重述一下原因,以确保有些突然访问不了网站且没有加入我们公众号、用户群、会员群的用户知晓原因

3月23日下午开始出现部份地区访问不了网站,核查后得知,腾讯云工作人员因为原域名备案超范围问题在没通知我们的情况下直接取消了域名的原有备案,导致我们域名解析被拦截。

一番沟通后,我们现在唯一能做的就是为域名重新进行企业备案,而当时预估这可能需要几周时间...

实际重新备案时间是3月23日下午~04月01日下午,合计9天左右,

3月23日下午我们在公众号,用户群,高级会员群给出了以下临时用户使用方案:

另:除备案期间所有用户免费外,如您因为此问题导致你4月2日后都没有登录,付费时长在4月2日后被浪费,您可以在找在客服补偿相应天数。

再次表示抱谦,我们会确保不再发生此类问题,本次还请谅解~

建议关注一下我们的公众号,或者加一下我们的加在客户微信号:touzid-com,(会员可以找客服邀请进高级会员群)

公众号:

收起阅读 »

这里我再重述一下原因,以确保有些突然访问不了网站且没有加入我们公众号、用户群、会员群的用户知晓原因

3月23日下午开始出现部份地区访问不了网站,核查后得知,腾讯云工作人员因为原域名备案超范围问题在没通知我们的情况下直接取消了域名的原有备案,导致我们域名解析被拦截。

一番沟通后,我们现在唯一能做的就是为域名重新进行企业备案,而当时预估这可能需要几周时间...

实际重新备案时间是3月23日下午~04月01日下午,合计9天左右,

3月23日下午我们在公众号,用户群,高级会员群给出了以下临时用户使用方案:

对于在这期间访问受到影响的用户,我们感到非常非常的抱谦,为了补偿用户的不便,我们决定这段时间采用免费模式,即无需付费便可以访问(如您是付费用户,您的使用时长自动后延)

备案期间可以通过网站的IP进行访问:118.89.28.135(复制到浏览器上进行访问)

另:除备案期间所有用户免费外,如您因为此问题导致你4月2日后都没有登录,付费时长在4月2日后被浪费,您可以在找在客服补偿相应天数。

再次表示抱谦,我们会确保不再发生此类问题,本次还请谅解~

建议关注一下我们的公众号,或者加一下我们的加在客户微信号:touzid-com,(会员可以找客服邀请进高级会员群)

公众号:

收起阅读 »

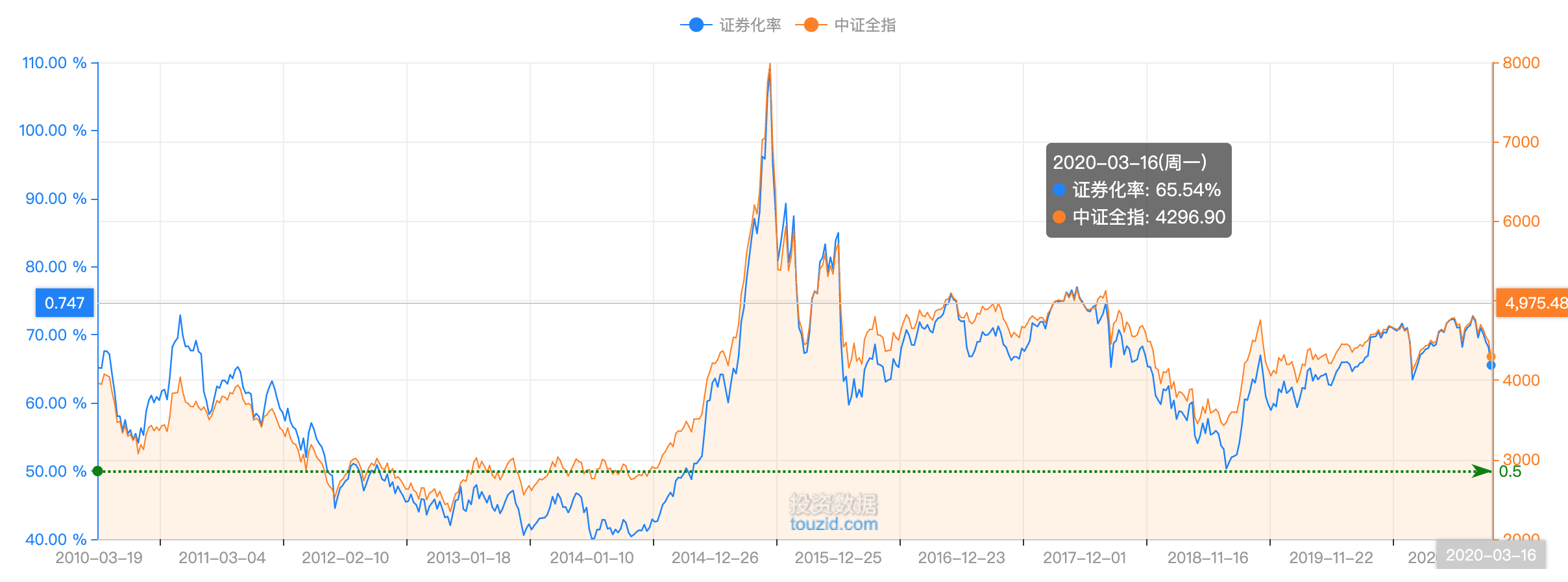

巴菲特指数功能说明

投资大师沃伦·巴菲特在2001年底在《财富》杂志的一篇访谈中提出,虽然股市总市值/GDP之比作为分析工具有其自身局限性,但是,如果只选择一个指标,来判断任何时刻市场的估值水平,则它可能是最好的指标。

历史参考数据:比率高位和低位

美国 70%-80% 190%

中国 40%-50% (08年底) 130%(07年)

“巴菲特指数”的计算基于美国股市的市值与衡量国民经济发展状况的国民生产总值(GNP),巴菲特认为,若两者之间的比率处于70%至80%的区间之内,这时买进股票就会有不错的收益。但如果在这个比例偏高时买进股票,就等于在“玩火”。

美国目前比值超过140%(较高风险),这也解释了巴菲特为什么这两年手握1200亿现金,

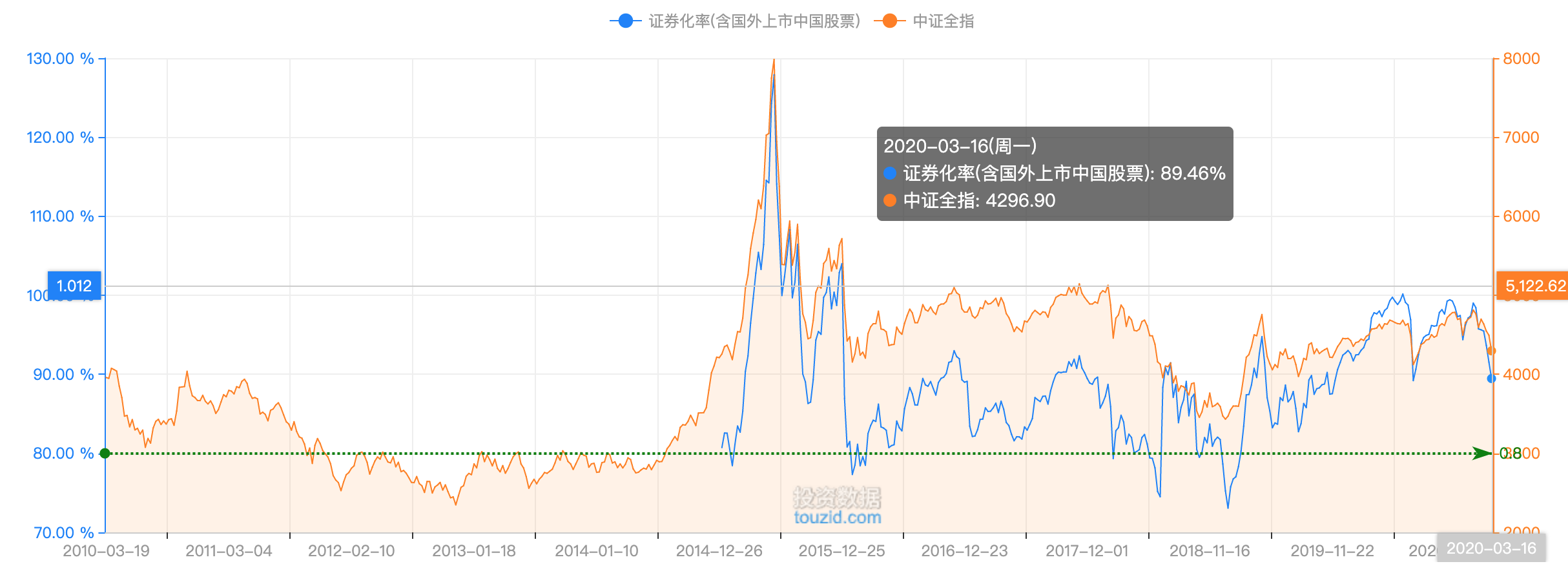

我们A股现在总市值为62.6万亿左右,加上香港上市的中资11万亿左右,在美国上市的中资12万亿左右,合计市值85万亿,除上我们目前GDP95万亿:85/95=89.5%,

如果比值以120%做为参照,A股还有33%的上升空间,

如果比值以140%做为参照,A股还有55%的上升空间,

实时数据查看地址:链接

一、[A股上市公司市值/中国GDP]

二、[在A股港股美股上市中资公司市值/中国GDP]

收起阅读 »

格雷厄姆指数功能说明

巴特勒:我总是认为,我们用每股股价除以每股收益的市盈率,而不是用每股收益除以每股股价的盈利收益率作为标准真是太糟了。明白一只股票的盈利收益率是2.5%的实际意义,要比认识到同样这只股票的市盈率是40倍的实际意义要容易多了。

格雷厄姆:是的。盈利收益率的概念更加科学,也是一个更合乎逻辑的分析方法。

巴特勒:如果分红比率约为50%,那么你可以用盈利收益率的一半来大致推断未来可长期持续的红利收益率。

格雷厄姆:是的。基本上,我希望股票投资的盈利收益率能够达到利率的两倍。但是,在大多数年份,利率低于AAA评级债券所支付的5%的利率。因此,我制定了选股标准的两个上限。即使利率低于5%,市盈率最高上限倍数仍为10倍。另一个市盈率最高上限倍数是7倍,即使现在的AAA评级债券超过7%。因此,一般来说,我买入股票的时点是在股票盈利收益率将会达到AAA评级债券利率两倍的时候,最高市盈率倍数在7倍到10倍之间。我的研究就是基于这一标准形成的。去年我在芝加哥荣获了莫罗道夫斯基(Molodovsky)奖。

如图:从历史数据分析格雷厄姆指数是一个还不错的长期市场估值分析指标

这个指标的理解是当市场的盈利收益率是十年期国债收益率2倍时,那么市场出现了比较好的投资机会。

为什么呢?

因为如果假设市场按50%的平均分红率,意味着我们在这个位置的买入,至少能获得不低于国债的收益率(防守逻辑),

而且我们获得了长期 上涨期权(进攻逻辑)!此时时间价值在我们的手上,长期持股风险较低,预期获得收益的概率较大。

格雷厄姆指数,图中近20年中

2008年10月~2009年1月

2011年12月~2013年8月

2014年4月~2014年6月

2018年10月~2019年2月

图形均给出了整体性较好的投资机会判断。

实时数据查看地址:链接

收起阅读 »

市场先生理论

格雷厄姆:市场先生寓言

投资者可以试着将股票市场的波动当作是你身边有一位和善可亲的人,他的名字叫“市场先生”。他是你的生意合伙人,每天从不缺席地出现在你的身边,不时会报出一个价格:要么是想买下你手中的股份,要么想把他自己的股份卖给你。

即使你们所共同拥有的生意很稳定,市场先生每天还是会固定地给出不同的报价。遗憾的是,这个可怜的家伙有个毛病,那就是情绪很不稳定。

当他高兴时,往往只会看到影响生意的利好因素。此时,他会给出一个很高的报价,因为他害怕你会把他手中的股份买走而剥夺他即将到手的收入。当他沮丧时,在他的眼里——无论是生意还是整个世界——都会变得暗淡无光,看不到任何希望。这时他就会给出一个非常低的报价,因为他害怕你会把手中的股份卖给他。

市场先生还有一个很可爱的特点:他不在乎被冷落。如果今天他提出的报价不被接受,第二天他会重新上门给出一个新的报价。是否与市场先生进行交易,选择权完全在你的手中。基于此,我们可以说他的行为举止越是焦躁不安,对你就越是有利。

沃伦.巴菲特:一个农场故事

如果有一个喜怒无常的人拥有一个农场并恰好与我的农场相邻,每一天他都提出一个报价,或是想买入我们的农场,或是想卖出他自己的农场,价格则随着他的心情好坏而忽上忽下。

那么我除了利用他的疯狂还能做些什么呢?如果他的报价低得可笑,而我又有些闲钱,我就会买入他的农场。如果他的报价高得离谱,我要么把自己的农场卖给他,要么不予理会继续去种自己的地就是了。 收起阅读 »

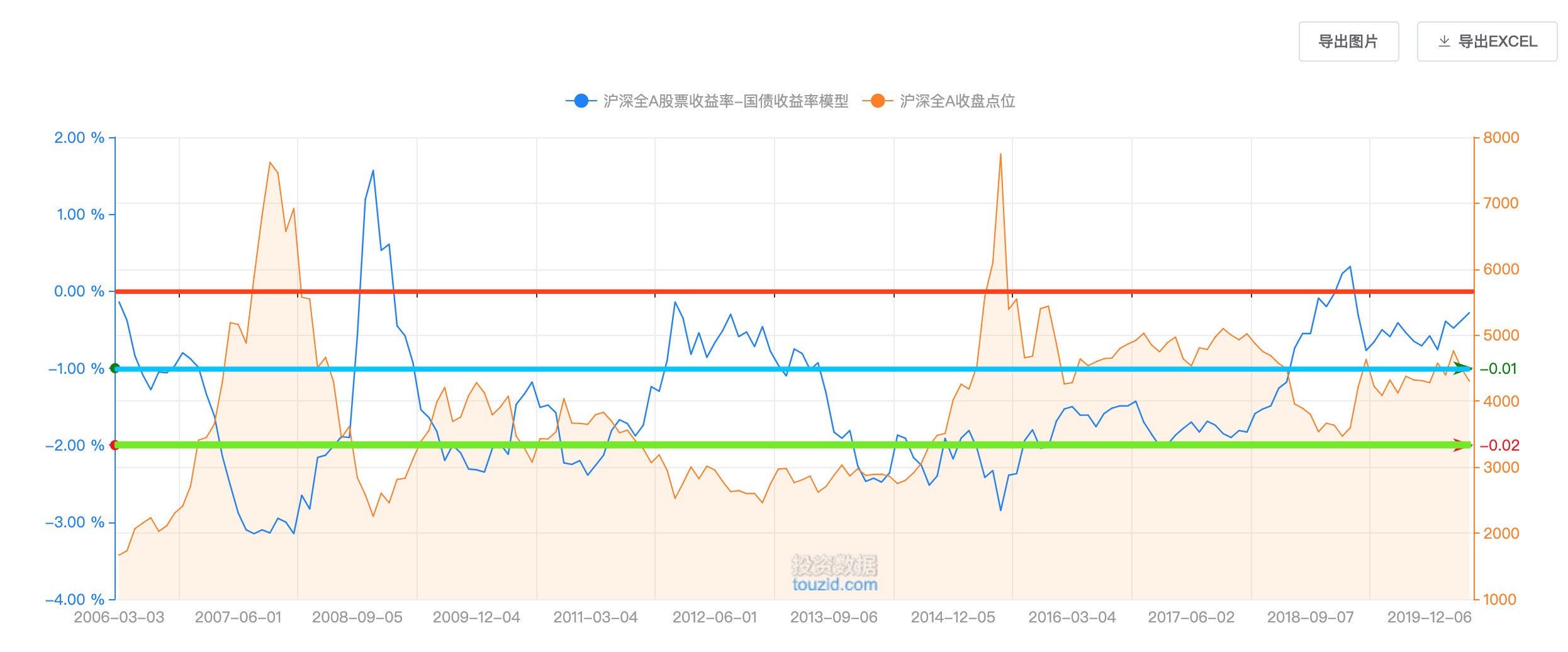

全A-国债估值模型功能说明

股债收益率模型(EYBY),有的研报又称为“全A-国债估值模型”,它是一个经典的股市估值模型,其基本思想是将“股票收益率”(EY)与“债券收益率”(BY)进行对比,计算出(EY-BY),当该数值为正数,股票收益率更高,当该数值为负数,债券收益率更高。

它是一个描述两个市值估值相对“风险溢价”水平的指标,而非绝对的预测模型。

使用数据源是沪深全A股票收益率(中位数)、10年国债的到期收益率,其中股票收益率为市盈率(TTM)倒数,

实时数据查询地址:链接

全A-国债估值模型的数据选取

模型的核心数据也是市盈率这个指标,但是用的市盈率中位数,中位数是一个能代表全部数据中等水平的数值,通俗理解就是一半样本数据在这数值前面,另一半样本数据在这数值后面。所以全市场个股市盈率中位数,它能非常客观地代表全A股市场整体估值水平,不会受到大盘权重低估值影响,也不会受到市场某些极端高估值个股影响。

模型的另一核心数据是10年国债收益率。国债是国家信用背书的,大国发行的国债可以看做无风险资产的代表。

选取国债收益率作为核心数据原因有两个:

其一,股票是一类风险资产,但是在它足够低估时买入,这时它就是一类风险就很小很小的资产。那怎么衡量股票资产是否已经低估到风险足够小了呢?用无风险资产(国债)与之相比较。举个例子,股市市盈率中位数为20(低估中),相当于未来收益率为1/22=4.5%,而此时国债收益率为5%,两者你会选哪个?相信大部分散户会选择大量买入股票,但追求确定性机会的大机构大资金他们大概率不会。

其二,国债收益率受到利率,通胀等因素敏感影响。国债收益率与市场利率走向往往是正相关的,当市场利率走高时,国债收益率也跟随走高。另外国债收益率通常是隐含了对未来一段时间通胀水平的预期,高通胀下往往要求高国债收益率,比如今年9月和10月统计局披露CPI连连走高后,市场预期未来CPI还会走高,而国债收益率就受此影响走高了。所以,国债收益率走势变动就包含了大环境(利率,通胀)的变动。

全A-国债估值模型原理分析

“全A-国债”估值模型的核心原理:市盈率中位数倒数(1/PE )-10年国债收益率=风险溢价

市盈率的倒数(1/PE),可以看做当前股票的投资报酬率。

当风险溢价这个值为正数且越大时,说明股票市场情绪非常恐慌,大部分投资者在疯狂抛售股票致使股票估值非常低估。

当风险溢价这个值为负数且越大时,说明股票市场情绪趋向乐观起来,大部分投资者看好股市,股票上涨致使估值达到泡沫阶段。

所以风险溢价这个值的大小能更清楚更直观地给我们判断出股票市场究竟是高估了还是低估了。并且,当模型的风险溢价值出现极限值时往往代表着股票市场估值也处于极端状态。

全A-国债估值模型两大亮点

亮点1:

在股市上亏钱的人一般有两类,这两类人都是不懂估值的人,他们根本不知道市场究竟处于什么位置就盲目参与股市,所以说“无知”往往是亏钱的开始。

一类是在熊市中盲目抄底,自以为股市已在底部区域,然后重仓抄底,结果真正的底部还没来就亏得受不了割肉离场了。

另一类是在牛市高位,爆满的赚钱效应吸引很多人跑步进场或者让很多人上杠杆加筹码,结果股市泡沫崩盘,呜呼哀哉。07年10月后和15年5月后都是很多人巨亏破产噩梦的开始啊。

而全A-国债估值模型在抄底逃顶上就有具体化的信息提示,它可以帮助那些不懂估值的人何时参与股市,何时逃离股市。

如下图,模型的低点往往出现在牛市估值泡沫阶段;而高点往往出现在熊市末端估值的底部区域。

A股历轮牛市在高位估值泡沫时,风险溢价值基本在-2%和-3%之间。07年和15年那两轮大牛市高位区域风险溢价都处于极端值区域,比如07年最高点6124点的风险溢价值达到了-3.1%,这是模型的最低点;而15年牛市最高点5178点的风险溢价值也达到了-2.7%。那么我们就可以根据风险溢价值的低点判断股市是否处于泡沫阶段了。

每一轮熊市出现最低点时,风险溢价值恰恰都大于 0 这个临界值之上。例如,05年熊市的988点;08年金融危机的1664点;12年大熊市的1949点;今年1月4号的2440点以及今年8月初的2733点。08年金融危机导致股市崩盘到1664点时的风险溢价值达到了2.6%,这是模型的最高点。

认真观察上图你还会发现,其实风险溢价值在两端极限值待留的时间并不多,而是大部分时间风险溢价值都在-1%和-2%之间,这说明股市大部分时间估值都处于正常或微高估状态,这个信息是符合常理的,因为A股往往大部分时间都处于震荡市来磨掉压低估值。

简单总结以上信息:

当风险溢价值大于0时,这时股市估值正处于非常便宜,可以大规模进场买筹码。

当风险溢价值在-1%~0%之间,这时股市估值处于正常或微低估中,可以买入。

当风险溢价值在-1%~-2%之间,这时股市估值处于正常或微高估中,谨慎买入。

当风险溢价值在-2%~-3%之间,这时股市估值正处于泡沫阶段。即使不卖也不要进场买入。

可能很多朋友不太相信当风险溢价值大于0就可以大规模抄底这个信息。

我们就拿去年18年熊市举个例子,2018年6月19号当天暴跌收盘沪深300指数的市盈率为12.3倍,这么低市盈率叠加A股已经跌了半年情况下,相信那时很多人认为股市已经是处于底部区域了可以抄底了,然而那时抄底就是抄在了半山腰。

在随后10月11号当天暴跌收盘后全A-国债估值模型才显示可以大规模抄底了(当天收盘风险溢价值才大于0)。而6月19号-10月11号沪深300指数跌了11%,中证1000指数在这期间跌了20%。更不用说后面上证指数在19年1月4日跌到2440点才见底。这期间指数都还跌这么多,个股股价更是早就腰斩了。

所以说如果抄底的位置,抄底的时机不对,在漫漫熊市中,面对巨大浮亏你会相当难熬,相当痛苦,最后忍不住浮亏者在真正的底部割肉离场或稍有反弹就跑路了。

亮点2:

全A-国债估值模型是用上文特殊选取数据得到的风险溢价值,那么说明模型的每一个风险溢价值就代表了当时资金基于当时市场环境给予的股票估值水平。所以对这些风险溢价值进行历史百分位法就更合理了。

模型从2005年至今将近4000个交易日的风险溢价值,我对这些风险溢价值进行了比较,惊奇发现,当风险溢价值历史百分位低于12%时,往往股市会发生大级别反弹行情或者牛市,无一例外。

所以当风险溢价值历史百分位低于12%以下的位置筹码,称作“历史大底”,这是历史性最便宜的筹码,从历史数据来看,在此以下买入,上涨概率较大。

07年大牛市,上证指数从998点到6124点涨了近600%。

09年小牛,上证从1664点到3478点翻了1倍多。

15年大牛市,上证从1849点到5178点涨了近200%,创业板涨了近600%。

19年年初春耕反弹行情各指数也涨了25%+; 收起阅读 »

它是一个描述两个市值估值相对“风险溢价”水平的指标,而非绝对的预测模型。

使用数据源是沪深全A股票收益率(中位数)、10年国债的到期收益率,其中股票收益率为市盈率(TTM)倒数,

实时数据查询地址:链接

全A-国债估值模型的数据选取

模型的核心数据也是市盈率这个指标,但是用的市盈率中位数,中位数是一个能代表全部数据中等水平的数值,通俗理解就是一半样本数据在这数值前面,另一半样本数据在这数值后面。所以全市场个股市盈率中位数,它能非常客观地代表全A股市场整体估值水平,不会受到大盘权重低估值影响,也不会受到市场某些极端高估值个股影响。

模型的另一核心数据是10年国债收益率。国债是国家信用背书的,大国发行的国债可以看做无风险资产的代表。

选取国债收益率作为核心数据原因有两个:

其一,股票是一类风险资产,但是在它足够低估时买入,这时它就是一类风险就很小很小的资产。那怎么衡量股票资产是否已经低估到风险足够小了呢?用无风险资产(国债)与之相比较。举个例子,股市市盈率中位数为20(低估中),相当于未来收益率为1/22=4.5%,而此时国债收益率为5%,两者你会选哪个?相信大部分散户会选择大量买入股票,但追求确定性机会的大机构大资金他们大概率不会。

其二,国债收益率受到利率,通胀等因素敏感影响。国债收益率与市场利率走向往往是正相关的,当市场利率走高时,国债收益率也跟随走高。另外国债收益率通常是隐含了对未来一段时间通胀水平的预期,高通胀下往往要求高国债收益率,比如今年9月和10月统计局披露CPI连连走高后,市场预期未来CPI还会走高,而国债收益率就受此影响走高了。所以,国债收益率走势变动就包含了大环境(利率,通胀)的变动。

全A-国债估值模型原理分析

“全A-国债”估值模型的核心原理:市盈率中位数倒数(1/PE )-10年国债收益率=风险溢价

市盈率的倒数(1/PE),可以看做当前股票的投资报酬率。

当风险溢价这个值为正数且越大时,说明股票市场情绪非常恐慌,大部分投资者在疯狂抛售股票致使股票估值非常低估。

当风险溢价这个值为负数且越大时,说明股票市场情绪趋向乐观起来,大部分投资者看好股市,股票上涨致使估值达到泡沫阶段。

所以风险溢价这个值的大小能更清楚更直观地给我们判断出股票市场究竟是高估了还是低估了。并且,当模型的风险溢价值出现极限值时往往代表着股票市场估值也处于极端状态。

全A-国债估值模型两大亮点

亮点1:

在股市上亏钱的人一般有两类,这两类人都是不懂估值的人,他们根本不知道市场究竟处于什么位置就盲目参与股市,所以说“无知”往往是亏钱的开始。

一类是在熊市中盲目抄底,自以为股市已在底部区域,然后重仓抄底,结果真正的底部还没来就亏得受不了割肉离场了。

另一类是在牛市高位,爆满的赚钱效应吸引很多人跑步进场或者让很多人上杠杆加筹码,结果股市泡沫崩盘,呜呼哀哉。07年10月后和15年5月后都是很多人巨亏破产噩梦的开始啊。

而全A-国债估值模型在抄底逃顶上就有具体化的信息提示,它可以帮助那些不懂估值的人何时参与股市,何时逃离股市。

如下图,模型的低点往往出现在牛市估值泡沫阶段;而高点往往出现在熊市末端估值的底部区域。

A股历轮牛市在高位估值泡沫时,风险溢价值基本在-2%和-3%之间。07年和15年那两轮大牛市高位区域风险溢价都处于极端值区域,比如07年最高点6124点的风险溢价值达到了-3.1%,这是模型的最低点;而15年牛市最高点5178点的风险溢价值也达到了-2.7%。那么我们就可以根据风险溢价值的低点判断股市是否处于泡沫阶段了。

每一轮熊市出现最低点时,风险溢价值恰恰都大于 0 这个临界值之上。例如,05年熊市的988点;08年金融危机的1664点;12年大熊市的1949点;今年1月4号的2440点以及今年8月初的2733点。08年金融危机导致股市崩盘到1664点时的风险溢价值达到了2.6%,这是模型的最高点。

认真观察上图你还会发现,其实风险溢价值在两端极限值待留的时间并不多,而是大部分时间风险溢价值都在-1%和-2%之间,这说明股市大部分时间估值都处于正常或微高估状态,这个信息是符合常理的,因为A股往往大部分时间都处于震荡市来磨掉压低估值。

简单总结以上信息:

当风险溢价值大于0时,这时股市估值正处于非常便宜,可以大规模进场买筹码。

当风险溢价值在-1%~0%之间,这时股市估值处于正常或微低估中,可以买入。

当风险溢价值在-1%~-2%之间,这时股市估值处于正常或微高估中,谨慎买入。

当风险溢价值在-2%~-3%之间,这时股市估值正处于泡沫阶段。即使不卖也不要进场买入。

可能很多朋友不太相信当风险溢价值大于0就可以大规模抄底这个信息。

我们就拿去年18年熊市举个例子,2018年6月19号当天暴跌收盘沪深300指数的市盈率为12.3倍,这么低市盈率叠加A股已经跌了半年情况下,相信那时很多人认为股市已经是处于底部区域了可以抄底了,然而那时抄底就是抄在了半山腰。

在随后10月11号当天暴跌收盘后全A-国债估值模型才显示可以大规模抄底了(当天收盘风险溢价值才大于0)。而6月19号-10月11号沪深300指数跌了11%,中证1000指数在这期间跌了20%。更不用说后面上证指数在19年1月4日跌到2440点才见底。这期间指数都还跌这么多,个股股价更是早就腰斩了。

所以说如果抄底的位置,抄底的时机不对,在漫漫熊市中,面对巨大浮亏你会相当难熬,相当痛苦,最后忍不住浮亏者在真正的底部割肉离场或稍有反弹就跑路了。

亮点2:

全A-国债估值模型是用上文特殊选取数据得到的风险溢价值,那么说明模型的每一个风险溢价值就代表了当时资金基于当时市场环境给予的股票估值水平。所以对这些风险溢价值进行历史百分位法就更合理了。

模型从2005年至今将近4000个交易日的风险溢价值,我对这些风险溢价值进行了比较,惊奇发现,当风险溢价值历史百分位低于12%时,往往股市会发生大级别反弹行情或者牛市,无一例外。

所以当风险溢价值历史百分位低于12%以下的位置筹码,称作“历史大底”,这是历史性最便宜的筹码,从历史数据来看,在此以下买入,上涨概率较大。

07年大牛市,上证指数从998点到6124点涨了近600%。

09年小牛,上证从1664点到3478点翻了1倍多。

15年大牛市,上证从1849点到5178点涨了近200%,创业板涨了近600%。

19年年初春耕反弹行情各指数也涨了25%+; 收起阅读 »

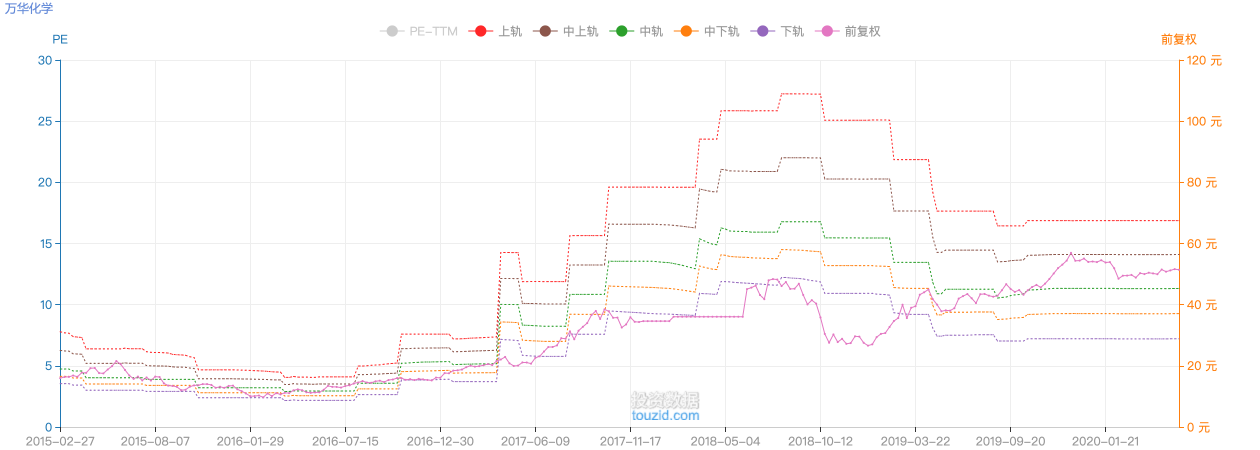

用PE/PB-Band来直观的从估值角度看当前股价到底贵不贵

PE/PB-Band 可视化图形功能地址:https://www.touzid.com/company/pepb-band.html#/sh600436

那么现在的股价到底高不高?单纯的看股价高低是没有意义的,要看估值水平和未来发展前景。

这里给大家介绍一个工具:

“PE_BAND” 来直观的从估值角度看当前股价到底贵不贵。

注:PE_BAND(市盈率通道)一般由5条轨线叠加股价历史走势图构成,

上轨是将该股在一段时期所有最高的市盈率乘以每一个时点的每股收益计算对应的股价连接而成,

下轨则是将该股在一段时期所有最低的市盈率乘以每一个时点的每股收益计算对应的股价连接而成,

中间的轨道则是上轨及下轨的中间值。

通过轨线和股价走势图可以直观看到历史上每一个时点股价对应的估值水平。

以工商银行为例:

近5年来,工商银行最高市盈率是9.7倍,最低市盈率是4.4倍,从图中我们可以看到,14年工商银行估值跌到最底部,15年的牛市估值最高达到7.6倍的水平。17年是价值投资的元年,低估值蓝筹股估值得到明显修复,工商银行也不例外,而到了18年1月份,莫名其妙的一波拉升导致工行市盈率达到9.7倍高点,此后的回调也并不充分,而目前工商银行的估值再次接近15年的高点。虽然目前工行的市盈率还是个位数,但股价是便宜还是贵,大家自己判断了。

那么是不是股价快速上涨就意味着股价太贵?并非如此

我们以万华化学17年的走势为例

自15年供给侧改革以来,万华化学业绩持续改善,股价也屡创新高,从16年的11元左右一路上涨到54元(图中横线部分为停牌期间),但从股价上看,万华化学的股价从19倍市盈率轨线下移到11.7倍,

也就是说股价越涨越便宜!

再看一个反例,是不是股价越跌越便宜:

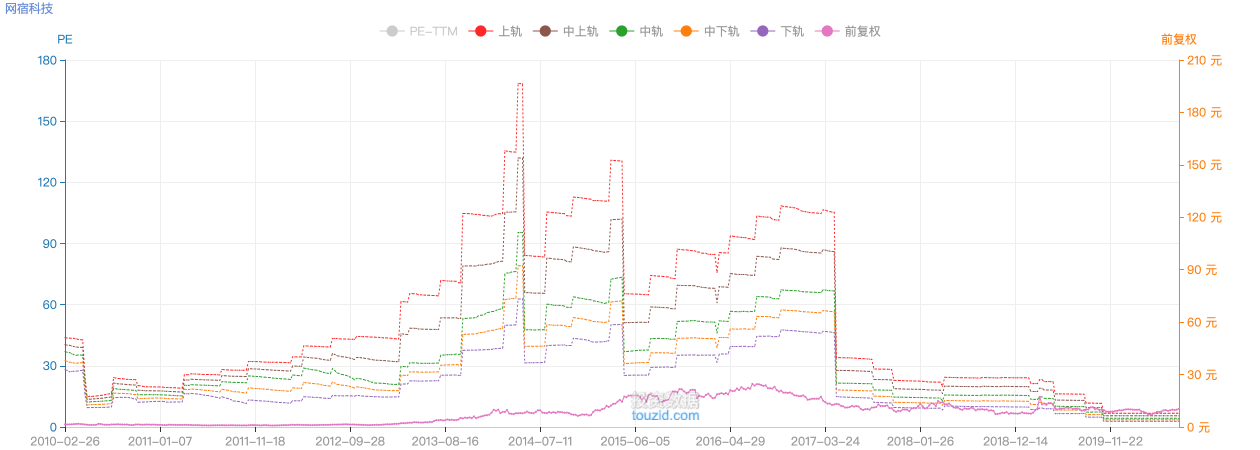

网宿科技作为曾经的大牛股股价有过辉煌的表现,但遭遇业绩滑坡,在16至17年间大幅下跌。我们在图中明显可以看到市盈率轨线与股价走势形成“背离”,俗称杀业绩杀估值的“戴维斯双杀”。

总体上,通过PE_BAND可以比较直观的抛开股价的表现,通过估值角度观察个股估值是否合理。

PS:

(1)如果企业的盈利稳定,则投资者会发现股价通常会固定在某个市盈率区间涨涨跌跌。

(2)利用市盈率河流图,投资者可以看出每股净利润的成长趋势,同时透过历史市盈率倍数区间,可一目了然地判断出股价处于过去这段期间内的高位、中位还是低位。

(3)如果股价处于市盈率河流图的下方,则预示着股价可能见底,未来如果均值回归则可获较高回报;如果股价处于市盈率河流图的上方,则预示着股价可能处于较高风险区,未来如果均值回归则可能回报较差。

(4)需要说明的是:市盈率河流图不太适合快速成长的公司和处于景气循环的周期性产业公司。

收起阅读 »

那么现在的股价到底高不高?单纯的看股价高低是没有意义的,要看估值水平和未来发展前景。

这里给大家介绍一个工具:

“PE_BAND” 来直观的从估值角度看当前股价到底贵不贵。

注:PE_BAND(市盈率通道)一般由5条轨线叠加股价历史走势图构成,

上轨是将该股在一段时期所有最高的市盈率乘以每一个时点的每股收益计算对应的股价连接而成,

下轨则是将该股在一段时期所有最低的市盈率乘以每一个时点的每股收益计算对应的股价连接而成,

中间的轨道则是上轨及下轨的中间值。

通过轨线和股价走势图可以直观看到历史上每一个时点股价对应的估值水平。

以工商银行为例:

近5年来,工商银行最高市盈率是9.7倍,最低市盈率是4.4倍,从图中我们可以看到,14年工商银行估值跌到最底部,15年的牛市估值最高达到7.6倍的水平。17年是价值投资的元年,低估值蓝筹股估值得到明显修复,工商银行也不例外,而到了18年1月份,莫名其妙的一波拉升导致工行市盈率达到9.7倍高点,此后的回调也并不充分,而目前工商银行的估值再次接近15年的高点。虽然目前工行的市盈率还是个位数,但股价是便宜还是贵,大家自己判断了。

那么是不是股价快速上涨就意味着股价太贵?并非如此

我们以万华化学17年的走势为例

自15年供给侧改革以来,万华化学业绩持续改善,股价也屡创新高,从16年的11元左右一路上涨到54元(图中横线部分为停牌期间),但从股价上看,万华化学的股价从19倍市盈率轨线下移到11.7倍,

也就是说股价越涨越便宜!

再看一个反例,是不是股价越跌越便宜:

网宿科技作为曾经的大牛股股价有过辉煌的表现,但遭遇业绩滑坡,在16至17年间大幅下跌。我们在图中明显可以看到市盈率轨线与股价走势形成“背离”,俗称杀业绩杀估值的“戴维斯双杀”。

总体上,通过PE_BAND可以比较直观的抛开股价的表现,通过估值角度观察个股估值是否合理。

PS:

(1)如果企业的盈利稳定,则投资者会发现股价通常会固定在某个市盈率区间涨涨跌跌。

(2)利用市盈率河流图,投资者可以看出每股净利润的成长趋势,同时透过历史市盈率倍数区间,可一目了然地判断出股价处于过去这段期间内的高位、中位还是低位。

(3)如果股价处于市盈率河流图的下方,则预示着股价可能见底,未来如果均值回归则可获较高回报;如果股价处于市盈率河流图的上方,则预示着股价可能处于较高风险区,未来如果均值回归则可能回报较差。

(4)需要说明的是:市盈率河流图不太适合快速成长的公司和处于景气循环的周期性产业公司。

收起阅读 »

投资信条

1、你所购买的不是一只股票,而是一家公司。

2、如果你打算投资一家公司,请先了解它是做什么的。

3、决定价值高低的是企业的商业模式,或者说战略。

4、好公司也不一定能买得划算。

5、你付出的是价格,是到的是价值。

6、在投资中,有一种风险是在为支付价格过高而引起的。

7、忽视信息将容易置身险境。

8、不要混淆你知道的事实和你猜测的情况。

9、根据你已知的事实去估计价值,而不要依靠投机。

10、当心为增长而支付过高的价格。

11、如果计算价值的目的是为了检验价格的合理性,请注意在计算过程中就不要使用价格来做为参数。

12、坚持自己的信仰并要有耐心,价格总会回归基本面,只是需要时间。 收起阅读 »

2、如果你打算投资一家公司,请先了解它是做什么的。

3、决定价值高低的是企业的商业模式,或者说战略。

4、好公司也不一定能买得划算。

5、你付出的是价格,是到的是价值。

6、在投资中,有一种风险是在为支付价格过高而引起的。

7、忽视信息将容易置身险境。

8、不要混淆你知道的事实和你猜测的情况。

9、根据你已知的事实去估计价值,而不要依靠投机。

10、当心为增长而支付过高的价格。

11、如果计算价值的目的是为了检验价格的合理性,请注意在计算过程中就不要使用价格来做为参数。

12、坚持自己的信仰并要有耐心,价格总会回归基本面,只是需要时间。 收起阅读 »

投资研究

投资研究